فرار مالیاتی چیست ؟

فرار مالیاتی چیست ؟ فرار مالیاتی به معنای عمدی از طرف اشخاص یا شرکتها است که به منظور کاهش یا اجتناب از پرداخت مالیات به دولت، اقدام به انجام معاملات غیرقانونی یا استفاده از روشهای نادرست در اظهار و دفاتر مالیاتی مینمایند. این شامل عملیاتی مانند عدم اعلام کامل درآمد، ارائه اطلاعات نادرست یا جعلی به مراجع مالیاتی، ایجاد شرکتهای پوششی یا بانکهای سایهای، انتقال اموال به کشورها یا مناطق با سیاستهای مالیاتی ملایمتر، و استفاده از روشهای دیگر برای اجتناب از پرداخت مالیات میباشد.

فرار مالیاتی باعث میشود که دولت منابع مالی خود را از دست بدهد و قادر به ارائه خدمات عمومی بهتری برای جامعه نباشد. علاوه بر این، این موضوع به تضعیف اعتماد عمومی به نظام مالیاتی و قانونی کشور منتهی میشود و میتواند منجر به افزایش فشار مالیاتی بر افراد شریف و کارآمد و کاهش اعتماد عمومی به نظام مالیاتی شود.

در نتیجه، مبارزه با فرار مالیاتی از طریق تدابیر قانونی، نظارت دقیق و اعمال تنبیهات سخت، از جمله روشهایی است که اغلب دولتها برای جلوگیری از این پدیده اتخاذ میکنند.

با مبارزه با فرار مالیاتی، دولتها میتوانند از منابع مالی بیشتری برای تأمین نیازهای عمومی مانند زیرساختها، خدمات بهداشتی و آموزشی، امنیت عمومی و سایر خدمات اجتماعی برخوردار شوند. علاوه بر این، مبارزه با فرار مالیاتی باعث بهبود اعتماد عمومی به نظام مالیاتی میشود و باعث تقویت انگیزه مالیاتی مشارکت کنندگان میشود.

برای کنترل فرار مالیاتی، دولتها معمولاً اقداماتی از قبیل:

- تشدید نظارت: افزایش نظارت و بازرسیهای مالیاتی بر افراد و شرکتها به منظور شناسایی و پیگیری فرار مالیاتی و تخلفات مالیاتی.

تشدید نظارت یکی از روشهای موثر در مبارزه با فرار مالیاتی است. این اقدام شامل افزایش فعالیتهای بازرسی و نظارت مالیاتی بر فعالیتهای اقتصادی افراد و شرکتها میشود. تشدید نظارت میتواند بهصورت زیر انجام شود:

افزایش تعداد بازرسان مالیاتی: دولتها ممکن است تعداد بازرسان مالیاتی را افزایش دهند تا بتوانند بیشترین تعداد افراد و شرکتها را برای بررسی مالیاتی انتخاب کنند.

استفاده از فناوری: از فناوریهای مدرن مانند هوش مصنوعی و تجزیه و تحلیل دادهها برای شناسایی الگوهای مشکوک و تخلفات مالیاتی استفاده میشود.

تشکیل گروههای ویژه: دولتها ممکن است گروههای ویژهای را برای بررسی موارد خاص فرار مالیاتی تشکیل دهند، که اعضای آنها دارای مهارتها و تخصصهای خاصی در زمینه بازرسی مالیاتی هستند.

ارتقاء همکاری بینالمللی: برای شناسایی و پیگیری فرار مالیاتی از طریق همکاری بینالمللی، دولتها میتوانند با سایر کشورها اطلاعات مالیاتی را به اشتراک بگذارند و در تبادل اطلاعات مالیاتی موثر عمل کنند.

ایجاد سیستمهای گزارشگری: دولتها ممکن است سیستمهای گزارشگری الکترونیکی را برای افراد و شرکتها ایجاد کنند تا اطلاعات مالیاتی را به صورت الکترونیکی ارسال و دریافت کنند و فعالیتهای آنها را بررسی کنند.

تشدید نظارت با ایجاد احساس مسئولیت و ترس از مجازات میتواند افراد و شرکتها را از انجام تخلفات مالیاتی باز دارد و بر کاهش فرار مالیاتی تأثیرگذار باشد.

- اصلاح قوانین: بهروزرسانی و تصحیح قوانین مالیاتی به منظور بستن شکافها و حفظ حسن انصاف در نظام مالیاتی.

اصلاح قوانین یکی از اقدامات اصلی در مبارزه با فرار مالیاتی است که به منظور افزایش اثربخشی و کاهش آسیبپذیریها و نواقص در قوانین مالیاتی انجام میشود. این اصلاحات ممکن است شامل موارد زیر باشد:

تشدید مجازات: اصلاح قوانین برای افزایش مجازات مرتکبان تخلفات مالیاتی، از جمله جریمهها و محرومیتهای مالیاتی، میتواند افراد را از انجام تخلفات مالیاتی منع کند.

بستههای تحریمها: اصلاح قوانین برای افزایش تحریمها و محدودیتها برای افراد یا شرکتهایی که در تخلفات مالیاتی متهم شدهاند، میتواند تأثیربخش باشد.

تغییر در رویهها و فرآیندها: بهمنظور بهبود فرآیندهای بررسی و پیگیری تخلفات مالیاتی، قوانین ممکن است اصلاح شده و رویهها و فرآیندهای جدیدی معرفی شود.

ارتقاء همکاری بینالمللی: اصلاحاتی در قوانین مالیاتی میتواند به ارتقاء همکاری بینالمللی بین کشورها در زمینه ابطال مالیاتی، تبادل اطلاعات مالیاتی و تعیین مالیات مشترک منجر شود.

ارائه تسهیلات و تخفیفات مالیاتی: اصلاح قوانین مالیاتی برای ارائه تسهیلات و تخفیفات مالیاتی به افراد و شرکتها میتواند انگیزههای مثبتی برای انطباق با قوانین فراهم کند.

اصلاح قوانین مالیاتی با هدف بهبود ساختارها و فرآیندها، افزایش انصاف و تقلیل تخلفات مالیاتی میتواند به کاهش فرار مالیاتی و افزایش نظم و تنظیم در سیستم مالیاتی کمک کند.

- افزایش همکاری بینالمللی: ایجاد تعاون بینالمللی و تبادل اطلاعات مالیاتی بین کشورها برای کاهش فرار مالیاتی و ارتقای تعهدات مالیاتی.

افزایش همکاری بینالمللی در زمینه مالیاتی میتواند به طیف گستردهای از موارد کمک کند. این اقدامات شامل موارد زیر میشود:

تبادل اطلاعات: کشورها میتوانند برای مقابله با فرار مالیاتی و ارتقاء شفافیت، اطلاعات مالی و مالیاتی را با یکدیگر به اشتراک بگذارند. این شامل اطلاعات مربوط به حسابهای بانکی، درآمد، داراییها، تراکنشهای مالی و سایر اطلاعات مرتبط است.

توافقات دوجانبه و چندجانبه: کشورها میتوانند توافقاتی را برای تبادل اطلاعات مالیاتی و همکاری در مبارزه با فرار مالیاتی امضا کنند. این توافقات میتوانند بهصورت دوجانبه بین دو کشور یا چندجانبه در قالب توافقات بین چندین کشور انجام شوند.

استفاده از استانداردهای بینالمللی: استفاده از استانداردهای بینالمللی، مانند استانداردهای مالیاتی حاکمیتی (که توسط سازمانهایی مانند سازمان همکاری و توسعه اقتصادی (OECD) ارائه میشود)، میتواند به تسهیل فرآیندهای تبادل اطلاعات و همکاری بینالمللی کمک کند.

توسعه شبکههای همکاری: توسعه شبکههای همکاری بینالمللی، از جمله شبکههای مالیاتی بینالمللی و گروههای کاری مالیاتی، میتواند فرصتهایی برای تبادل اطلاعات و تجربیات میان کشورها فراهم کند.

مشارکت در پروژههای بینالمللی: کشورها میتوانند در پروژهها و برنامههای بینالمللی مشترک شرکت کنند که به بهبود نظام مالیاتی و کاهش فرار مالیاتی کمک میکنند.

با افزایش همکاری بینالمللی، کشورها میتوانند بهبود قابل توجهی در تبادل اطلاعات مالیاتی و مقابله با فرار مالیاتی داشته باشند، که این امر به تقویت اعتماد بینالمللی و افزایش شفافیت در مسائل مالیاتی کمک میکند.

- ارتقاء آگاهی عمومی: آموزش و آگاهیزایی عمومی در خصوص اهمیت پرداخت مالیات و عواقب فرار مالیاتی بر جامعه و اقتصاد.

فرار مالیاتی چیست ؟ ارتقاء آگاهی عمومی در زمینه مالیات میتواند بهبود قابل توجهی در اطلاعات مردم درباره سیستم مالیاتی و تأثیر آن بر اقتصاد کشور داشته باشد. این ارتقاء آگاهی میتواند از طریق اقدامات و فعالیتهای مختلفی صورت گیرد:

برگزاری کارگاهها و سخنرانیها: برگزاری کارگاهها و سخنرانیها درباره مسائل مالیاتی، حقوقی و مالی میتواند به مردم کمک کند تا درک بهتری از قوانین مالیاتی و تأثیر آن بر زندگی شخصی و تجاریشان داشته باشند.

انتشار مطالب آموزشی: ارائه مطالب آموزشی و اطلاعات مربوط به مالیات از طریق وبسایتها، رسانهها و شبکههای اجتماعی میتواند به آگاهی عمومی کمک کند.

ترویج فرهنگ پرداخت مالیات: ترویج فرهنگ پرداخت مالیات و توجه به مسئولیتهای مالیاتی میتواند از طریق کمپینهای آگاهسازی و اخبار رسانهای صورت گیرد.

استفاده از فناوری اطلاعات: ابزارهای فناوری اطلاعاتی مانند وبسایتهای دولتی، اپلیکیشنهای موبایل و پلتفرمهای آموزشی آنلاین میتوانند به افزایش آگاهی عمومی و دسترسی به اطلاعات مالیاتی کمک کنند.

همکاری با سازمانهای مردمنهاد: همکاری با سازمانهای مردمنهاد و انجمنهای حقوقی و مالیاتی میتواند به منظور ارائه خدمات آموزشی و مشاورهای در زمینه مالیات انجام شود.

توسعه برنامههای آموزشی: توسعه برنامههای آموزشی در مدارس، دانشگاهها و مراکز آموزشی دیگر میتواند از جمله راهکارهای ارتقاء آگاهی عمومی باشد.

با ارتقاء آگاهی عمومی، مردم میتوانند به طور بهتری از حقوق و وظایف مالیاتیشان آگاهی پیدا کنند و در نتیجه، مشارکت فعالتری در فرآیند پرداخت مالیات داشته باشند که این امر به بهبود نظام مالیاتی کشور کمک میکند.

- اعمال تنبیهات سخت: تعیین تنبیهات سخت و مجازاتهای قانونی برای افراد و شرکتهایی که در فرار مالیاتی متخلف میباشند.

اعمال تنبیهات سخت به افراد و شرکتهایی که مقررات مالیاتی را نقض کردهاند، از جمله راهکارهایی است که میتواند به بهبود پایبندی به قوانین مالیاتی کمک کند. این تنبیهات میتواند شامل موارد زیر باشد:

فرار مالیاتی چیست ؟ جریمهها: افراد یا شرکتهایی که مقررات مالیاتی را نقض میکنند، ممکن است مجبور به پرداخت جریمههای مالیاتی شوند که میتواند به مبالغ قابل توجهی برسد.

تأخیر در پرداخت مالیات: در صورت تأخیر در پرداخت مالیات، نرخ جریمههایی معمولاً بر اساس میزان مبلغ معوق و مدت تأخیر تعیین میشود که میتواند به تأخیرکننده هزینههای اضافی بسیاری ایجاد کند.

مسدودی حسابها: در صورت عدم پرداخت مالیات و معوقات مالیاتی، ممکن است مراجع مالیاتی اقدام به مسدودی حسابهای بانکی افراد و شرکتها کنند، که این موضوع میتواند منجر به مشکلات مالی جدی برای آنان شود.

مصادره داراییها: در مواردی که افراد یا شرکتها معوقات مالیاتی را پرداخت نکنند، ممکن است مالیاتها با دستور قضایی، به صورت مصادره از داراییها و اموال آنها درآید.

مسئولیتهای کیفری: در مواردی که نقض مقررات مالیاتی به صورت جدی انجام شود، افراد ممکن است مواجه به مسائل کیفری شوند که این میتواند منجر به مجازاتهای جدیتری مانند حبس یا جریمههای مالی بیشتر شود.

این اقدامات، به عنوان یک ابزار مهم، افراد و شرکتها را به پایبندی به قوانین مالیاتی تشویق میکنند و اهمیت رعایت مقررات مالیاتی را برای آنها تأکید میکنند.

تلاش برای مبارزه با فرار مالیاتی نیازمند همکاری و تعامل فعال از سوی افراد، شرکتها و دولتها است تا بتوان به طور موثری از منابع مالی خود برای توسعه و رفاه اجتماعی استفاده کرد و به توسعه پایدار اقتصادی کمک نمود.

در ادامه تلاشهای مبارزه با فرار مالیاتی، دولتها ممکن است به روشهای دیگری نیز روی آورند، از جمله:

- ایجاد تحفظیهای مالیاتی: برخی از کشورها برنامهها و تحفظیهای خاصی ایجاد میکنند که به افراد و شرکتها امکان میدهد تا بدون پرداخت مالیات به مدت معینی منابع خود را از مالیات معاف کنند، در صورتی که این منابع را در زمینههای خاصی مانند سرمایهگذاریهای پایدار و زیرساختی قرار دهند.

تحفظیهای مالیاتی اقداماتی هستند که افراد و شرکتها برای کاهش مالیاتهای خود انجام میدهند. این اقدامات شامل استفاده از مزایای قانونی و مفیدی است که توسط مقررات مالیاتی فراهم شدهاند. برخی از تحفظیهای مالیاتی عبارتند از:

استفاده از تخفیفات مالیاتی: استفاده از تخفیفات مالیاتی موجود در قوانین و مقررات مالیاتی برای کاهش مبالغ قابل توجه مالیات پرداختی، از جمله تحفظیهای مالیاتی است.

استفاده از معافیتهای مالیاتی: معافیتهای مالیاتی به افراد و شرکتها اجازه میدهد که برخی از درآمدها یا فعالیتهای خود را از مالیات معاف کنند، که این نیز به عنوان یک تحفظی مالیاتی مطرح میشود.

تأخیر در پرداخت مالیات: با استفاده از روشهای مختلفی مانند تأخیر در پرداخت مالیات، افراد میتوانند مبالغ مالیاتی را به تعداد زمانی معینی به تأخیر بیندازند و در زمان مناسبتری این مبالغ را پرداخت کنند.

استفاده از پایگاههای مالیاتی موثر: استفاده از مشاورههای مالیاتی و حقوقی از تحفظیهای مالیاتی موثری است که به افراد و شرکتها کمک میکند تا به بهترین راهحلها برای کاهش مالیاتهای خود دست یابند.

این تحفظیهای مالیاتی به افراد و شرکتها کمک میکنند تا سطح مالیاتهای خود را کاهش داده و از منابع مالی خود به بهترین شکل ممکن استفاده کنند. با انجام مطالعه و مشاوره مالیاتی، میتوانید بهترین راهحلهای تحفظی مالیاتی را برای شرایط خاص خود انتخاب کنید.

- استفاده از فناوری: به کمک فناوریهای نوین، اطلاعات مالیاتی به صورت الکترونیکی بررسی و مدیریت میشود که میتواند روند شناسایی و پیگیری تخلفات مالیاتی را بهبود بخشد.

استفاده از فناوری، به عنوان یک تحفظی مالیاتی، میتواند به افراد و شرکتها کمک کند تا فرآیندهای مالیاتی خود را بهبود بخشند و هزینههای مالیاتی را کاهش دهند. برخی از راهکارهایی که با استفاده از فناوری میتوان به تحفظیهای مالیاتی دست یافت، عبارتند از:

نرمافزارهای مالیاتی: استفاده از نرمافزارهای مالیاتی میتواند فرآیند تهیه و ارسال اظهارنامههای مالیاتی را سادهتر کند و به اطمینان از دقت و صحت اطلاعات کمک کند. این نرمافزارها معمولاً از امکاناتی مانند خودکارسازی محاسبات مالیاتی و هشدارهای مربوط به تاریخهای مهم استفاده میکنند.

سامانههای آنلاین مالیاتی: سامانههای آنلاین مالیاتی که توسط سازمانهای مالیاتی ارائه میشوند، امکان ارسال اظهارنامهها و پرداخت مالیاتها را به صورت آنلاین فراهم میکنند. این امکان به افراد و شرکتها کمک میکند تا از دسترسی آسانتر و سریعتر به فرآیندهای مالیاتی خود برخوردار شوند.

استفاده از فناوری بلاکچین: فناوری بلاکچین، به عنوان یک فناوری نوین، میتواند در افزایش اطمینان و امنیت در فرآیندهای مالیاتی کمک کند. استفاده از بلاکچین برای ثبت تراکنشهای مالیاتی و اطلاعات مربوط به اظهارنامههای مالیاتی، میتواند از تقلب و تغییر در اطلاعات جلوگیری کند و به تسهیل فرآیند ارسال و پرداخت مالیاتها کمک کند.

فرار مالیاتی چیست ؟ استفاده از روشهای پرداخت الکترونیکی: استفاده از روشهای پرداخت الکترونیکی میتواند در سرعت و دقت پرداخت مالیاتها کمک کند. این روشها امکان اتصال به حسابهای بانکی و انجام پرداختهای مالیاتی به صورت آنلاین را فراهم میکنند و نیاز به ارسال چکها یا نقدی کردن وجوه را کاهش میدهند.

با استفاده از این روشها و فناوریها، افراد و شرکتها میتوانند فرآیندهای مالیاتی خود را بهبود بخشیده و مالیاتهای خود را به بهترین شکل ممکن مدیریت کنند.

- تشویق به افشای اطلاعات: برخی از کشورها برنامهها و تحفظیهایی را ایجاد کردهاند که به افراد و شرکتها تشویق میکنند تا اطلاعات مالیاتی خود را به صورت دقیق و صادقانه اعلام کنند و به جای تخفیف، جوایز و پاداشهایی دریافت کنند.

تشویق به افشای اطلاعات به معنای تشویق افراد و شرکتها به ارائه اطلاعات دقیق و کامل به مقامات مالیاتی و دیگر نهادهای مرتبط است، به منظور افزایش شفافیت و اعتماد عمومی در سیستم مالیاتی. این اقدام میتواند از مزایای زیر برخوردار باشد:

کاهش تقلب مالیاتی: با افشای اطلاعات دقیق و کامل، افراد و شرکتها دچار ترغیب میشوند که از تقلب در اظهارنامهها و پنهان کردن درآمدها پرهیز کنند. این اقدام میتواند به کاهش تقلب مالیاتی و افزایش فراگیری مالیاتها کمک کند.

تسهیل فرآیند امور مالیاتی: ارائه اطلاعات دقیق و کامل به مقامات مالیاتی میتواند فرآیند بررسی و ارزیابی اظهارنامهها را سریعتر و آسانتر کند. این امر میتواند به تسریع در پردازش اظهارنامهها و پرداخت مالیاتها منجر شود.

افزایش اعتماد عمومی: شفافیت در ارائه اطلاعات مالیاتی به افراد و شرکتها کمک میکند تا اعتماد عمومی به سیستم مالیاتی افزایش یابد. افراد با داشتن اطلاعات کافی و اطمینان از صحت و قابل اعتماد بودن فرآیند مالیاتی، مایلتر به همکاری با مقامات مالیاتی خواهند بود.

پیشگیری از جرم و جنایت مالی: با افشای اطلاعات، مقامات مالیاتی میتوانند به طور بهتری از الگوها و رفتارهای مشکوک در اطلاعات مالیاتی آگاه شوند و اقدامات لازم را برای پیشگیری از جرم و جنایت مالی انجام دهند.

توسعه اقتصادی: افشای اطلاعات مالیاتی میتواند برای سیاستمداران و تصمیمگیران به عنوان یک منبع ارزشمند برای برنامهریزی و توسعه اقتصادی مورد استفاده قرار گیرد.

از طرفی، تشویق به افشای اطلاعات باید به گونهای باشد که افراد و شرکتها را به همکاری و ارائه اطلاعات تشویق کند، بدون اینکه اطلاعات شخصی یا حساس آنها به خطر بیافتد.

ترکیب این روشها و استفاده از تکنولوژیهای پیشرفته میتواند به کاهش فرار مالیاتی و افزایش درآمدهای مالیاتی کمک کرده و نقش مهمی در تأمین منابع مالی برای توسعه و رفاه عمومی جامعه داشته باشد.

بیایید فرض کنیم شرکت طراحی سایت آراز سرور در یک دوره مالی اطلاعات مالیاتی خود را به صورت کامل و دقیق ارائه میدهد. این اطلاعات شامل درآمد، هزینهها، مالیات پرداختی، تخفیفها و سایر اطلاعات مالی مربوط به فعالیتهای آن شرکت میباشد.

با ارائه این اطلاعات، شرکت آراز سرور به مقامات مالیاتی اجازه میدهد تا فرآیند ارزیابی و بررسی اظهارنامههای مالیاتی آن را به راحتی انجام دهند. مقامات مالیاتی با داشتن اطلاعات کافی و دقیق، میتوانند بررسیهای لازم را انجام داده و پس از تایید صحت اطلاعات، فرآیند پرداخت مالیات را آغاز کنند.

به عنوان مثال، فرض کنید شرکت آراز سرور در اظهارنامه مالیاتی خود اطلاعات درآمد و هزینههای مربوط به پروژههای طراحی سایت را به دقت وارد کرده است. این اطلاعات به مقامات مالیاتی کمک میکند تا به راحتی میزان مالیات قابل پرداخت توسط شرکت را محاسبه کنند و از صحت فرآیند مالیاتی اطمینان حاصل کنند.

به این ترتیب، با ارائه اطلاعات دقیق و کامل، شرکت آراز سرور به مقامات مالیاتی کمک میکند تا فرآیند مالیاتی به صورت صحیح و دقیق انجام شود و به پایبندی به قوانین مالیاتی کمک کند.

فرار مالیاتی چیست؟

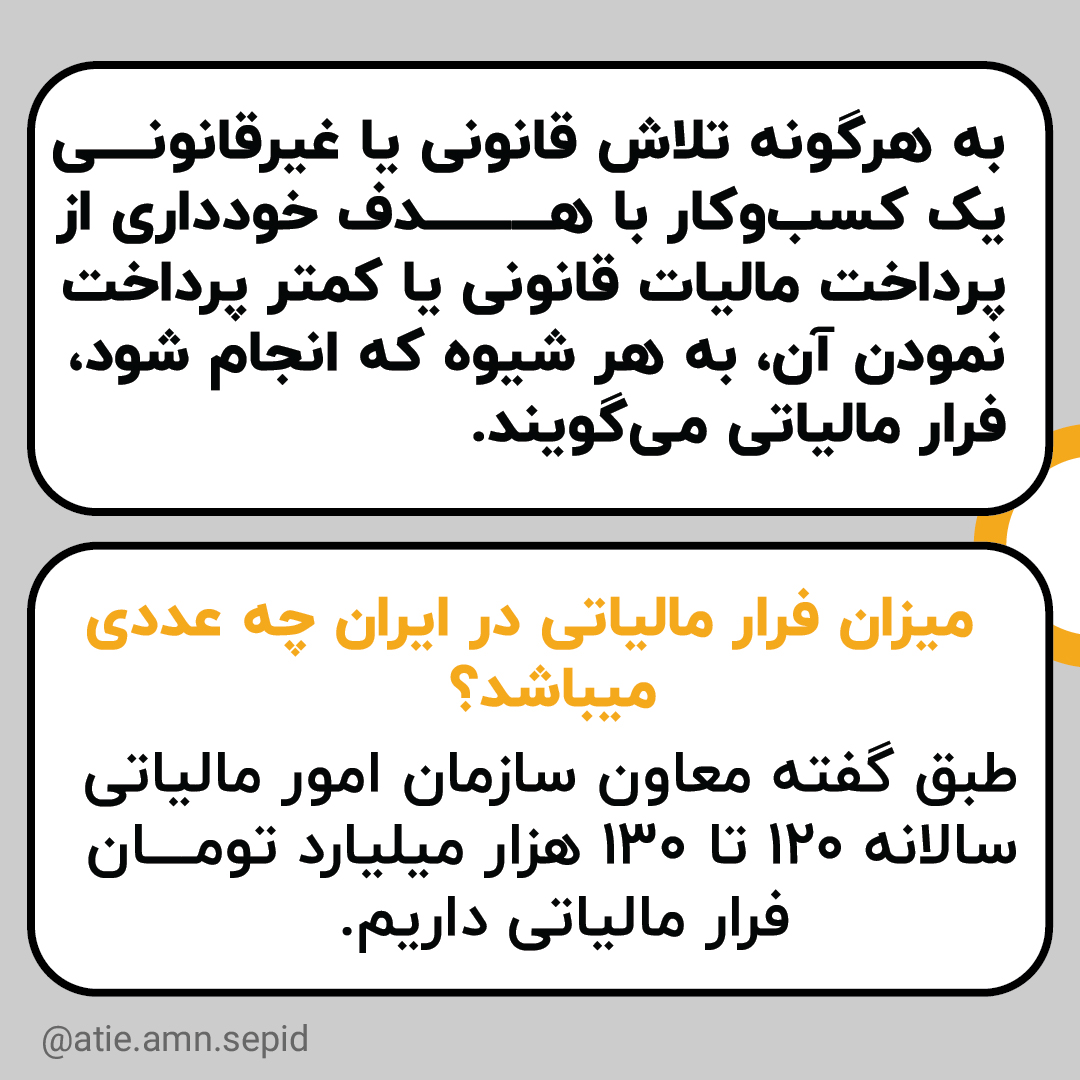

به هرگونه تلاش قانونی یا غیرقانونی یک کسبوکار با هدف خودداری از پرداخت مالیات قانونی یا کمتر پرداخت نمودن آن، به هر شیوه که انجام شود، فرار مالیاتی میگویند.

میزان فرار مالیاتی در ایران چه عددی میباشد؟

طبق گفته معاون سازمان امور مالیاتی سالانه ۱۲۰ تا ۱۳۰ هزار میلیارد تومان بهواسطه فرار مالیاتی داریم.

در حقیقت، محاسبه دقیق میزان فرار مالیاتی در یک کشور معمولاً به دلیل پیچیدگیهای مختلف، انواع مختلف مالیات و روشهای مختلف فرار مالیاتی، بسیار دشوار است. این امر نیازمند تحلیلهای مختلف و اطلاعات دقیق از منابع مختلف است.

در ایران، مانند بسیاری از کشورهای دیگر، محاسبه دقیق میزان فرار مالیاتی چالش بزرگی است و اطلاعات دقیقی در این زمینه وجود ندارد. بسیاری از محاسبات و تخمینها بر اساس تحلیلهای اقتصادی و اطلاعات ارایه شده از سوی مقامات مالیاتی و اقتصادی صورت میگیرد.

معمولاً میزان فرار مالیاتی به عواملی مانند شیوع اقتصاد زیرزمینی، عدم اعتماد به سیستم مالیاتی، پیچیدگی قوانین مالیاتی، نقص نظارت و اجرای قوانین، وجود تفاوتهای نابرابر در مالیاتهای مختلف و دیگر عوامل مرتبط باز میگردد.

مهمترین دلایل فرار مالیاتی در ایران کدامند؟

1-عدم اعتماد مردم به کارایی و اثربخشی دولت

2-تعدد، پیچیدگی و ابهام در قوانین، مقررات و فرآیندهای مالیاتی

3-افزایش فساد و گستردگی بخش پرداخت غیررسمی مالیات

4-فرهنگ مالیاتی ضعیف

5-عدم وجود پایه های مناسب مالیاتی و عدالت مالیاتی

به نظر شما مهمترین دلیلی که باعث میشود فرد هیچ اعتقادی به پرداخت مالیات نداشته باشد و فرار مالیاتی اتفاق بیافتد چیست؟

یکی از مهمترین دلایلی که ممکن است باعث شود فرد هیچ اعتقادی به پرداخت مالیات نداشته باشد و به فرار مالیاتی روی بیاورد عبارت است از:

- ناکارآمدی یا نارسایی سیستم مالیاتی: وجود سیستمهای مالیاتی پیچیده، ناشفاف و با ضوابط غیرقابل فهم میتواند باعث ناامیدی و عدم اعتماد فرد به این سیستم شود. اگر فرد احساس کند که مالیاتی که پرداخت میکند به درستی مصرف نمیشود یا برای رفاه عمومی مردم به کار نمیآید، ممکن است تمایل به پرداخت آن را از دست بدهد.

- احساس عدم عدالت: وجود تفاوتهای نابرابر در مالیات پرداختی بین افراد میتواند باعث شود که فرد احساس کند که سیستم مالیاتی عادلانه نیست و او نیز نباید مالیات پرداخت کند.

- نقصهای در نظارت و اجرای قوانین: اگر قوانین مالیاتی بهطور موثر نظارت نشوند و اجرای قوانین به درستی صورت نپذیرد، افراد میتوانند احساس کنند که میتوانند از پرداخت مالیات فرار کنند بدون هیچگونه عواقبی.

- فشار مالیاتی بالا: در برخی موارد، فشار مالیاتی بالا میتواند باعث شود که افراد به دنبال راههایی برای کاهش مالیات یا فرار از آن باشند.

این عوامل و دیگر عواملی که اعتماد و انگیزه افراد را برای پرداخت مالیات کاهش میدهند، میتوانند منجر به فرار مالیاتی شوند و زمینهساز مشکلاتی در جامعه و اقتصاد کشور شوند.

فرار مالیاتی به اقداماتی اطلاق میشود که افراد یا شرکتها برای اجتناب از پرداخت مالیات قانونی خود انجام میدهند. این اقدامات میتواند شامل ارائه اطلاعات نادرست، پنهانسازی درآمد، یا استفاده از راههای غیرقانونی برای کاهش میزان مالیات پرداختی باشد. فرار مالیاتی نه تنها به درآمدهای دولت آسیب میزند، بلکه میتواند تبعات قانونی سنگینی برای متخلفان داشته باشد.

برای جلوگیری از فرار مالیاتی و مدیریت بهتر امور مالیاتی، مشاوره با شرکتهای تخصصی میتواند بسیار مؤثر باشد. مشاوران مالیاتی میتوانند به شما در فهم بهتر قوانین مالیاتی و راههای قانونی برای کاهش بار مالیاتی کمک کنند. برای کسب اطلاعات بیشتر، میتوانید به صفحه مشاور مالیاتی مراجعه کنید.