مبانی حسابداری

تعریف حسابداری و اهمیت آن

حسابداری به عنوان زبان تجارت شناخته میشود و مجموعهای از فرآیندها و اصولی را شامل میشود که به ثبت، طبقهبندی و خلاصهسازی اطلاعات مالی برای تصمیمگیریهای مالی و اقتصادی کمک میکند. هدف اصلی حسابداری این است که یک تصویر جامع و دقیق از وضعیت مالی یک کسبوکار یا سازمان ارائه دهد، تا مدیران و سرمایهگذاران بتوانند تصمیمات بهتری بگیرند. اهمیت حسابداری در این است که به سازمانها و شرکتها کمک میکند تا وضعیت مالی خود را به خوبی نظارت کنند و با تحلیل دقیق دادههای مالی، به برنامهریزی و مدیریت بهتر بپردازند.

تاریخچه حسابداری

حسابداری یکی از قدیمیترین دانشهای بشری است که ریشههای آن به چند هزار سال پیش برمیگردد. اولین نمونههای حسابداری در تمدنهای باستانی مثل بابل و مصر ظاهر شدند، جایی که برای ثبت اطلاعات مالی از روشهای سادهای مانند سنگنوشتهها استفاده میشد. در دوره رنسانس، حسابداری با ظهور روشهای پیشرفتهتر مانند دفترداری دوبل به سطح جدیدی رسید. لوکا پاچیولی، ریاضیدان ایتالیایی، در کتابش “Summa de Arithmetica” اولین قواعد دفترداری دوبل را تدوین کرد، که به حسابداران اجازه میداد معاملات را به شیوهای منظمتر و دقیقتر ثبت کنند. امروزه حسابداری با استفاده از نرمافزارها و تکنولوژیهای پیشرفته، به یک علم پیچیده و کارآمد تبدیل شده است که به شفافیت مالی و کنترل بهتر کمک میکند.

انواع حسابداری

حسابداری دارای شاخههای متنوعی است که هر کدام از این شاخهها اهداف و کاربردهای خاص خود را دارند. حسابداری مالی یکی از مهمترین شاخههاست که بر تهیه و ارائه گزارشهای مالی به افرادی خارج از سازمان، مانند سهامداران و اعتباردهندگان تمرکز دارد. این نوع حسابداری با هدف ارائه اطلاعات مالی دقیق و منظم به ذینفعان طراحی شده است. حسابداری مدیریتی شاخهای دیگر است که بر ارائه اطلاعات مالی به مدیران داخلی متمرکز است تا تصمیمگیریهای بهتر و استراتژیک انجام شود. دیگر شاخههای حسابداری شامل حسابداری مالیاتی، حسابداری بهای تمامشده و حسابداری دولتی میباشند که هر یک در مدیریت مالی و تحلیل دقیقتر هزینهها و درآمدها نقش خاص خود را دارند.

اصول حسابداری

اصول حسابداری مجموعهای از قوانین و رهنمودهاست که حسابداران در هنگام ثبت و تهیه گزارشهای مالی به آنها پایبند هستند. رعایت این اصول، انسجام و شفافیت اطلاعات مالی را تضمین میکند و به تصمیمگیران امکان میدهد اطلاعات قابل اعتمادی برای تحلیل مالی در اختیار داشته باشند. برخی از اصول حسابداری عبارتند از:

- اصل تداوم فعالیت: فرض بر این است که کسبوکار برای مدت طولانی به فعالیت خود ادامه خواهد داد و نیازی به بستن حسابها در کوتاهمدت نیست.

- اصل بهای تمام شده: داراییها باید به قیمت واقعی خرید ثبت شوند و ارزش فعلی آنها در بازار در نظر گرفته نمیشود.

- اصل تحقق درآمد: درآمدها باید زمانی شناسایی شوند که عملاً تحقق یافته باشند.

- اصل تطابق: هزینهها باید با درآمدهای مربوطه تطبیق داده شوند تا اطلاعات مالی دقیقتری فراهم شود.

مفاهیم کلیدی حسابداری

مفاهیم کلیدی حسابداری شامل اصطلاحات و مفاهیمی است که پایه و اساس تمامی عملیات حسابداری را تشکیل میدهند و درک صحیح آنها برای هر حسابدار ضروری است:

- داراییها: منابع و ارزشهایی که در اختیار شرکت هستند و برای استفاده در فعالیتهای اقتصادی در دسترس میباشند، مانند پول نقد، موجودیها، ساختمان و ماشینآلات.

- بدهیها: تعهدات شرکت نسبت به دیگران، مانند وامها و حسابهای پرداختنی، که باید در آینده پرداخت شوند.

- سرمایه: حقوق مالکین در داراییهای شرکت پس از کسر بدهیها.

- درآمد: پولی که از طریق فروش محصولات یا ارائه خدمات به دست میآید.

- هزینهها: تمامی مخارج و هزینههایی که برای کسب درآمد به وجود میآیند.

این مفاهیم پایههای حسابداری را تشکیل میدهند و در هر نوع حسابداری به کار میروند.

دفترداری و نقش آن در حسابداری

دفترداری یکی از اولین و مهمترین فرآیندها در حسابداری است. که وظیفه اصلی آن ثبت تمامی تراکنشهای مالی به صورت دقیق و کامل است. دفترداری به دو روش انجام میشود: دفترداری ساده و دفترداری دوبل. در دفترداری دوبل، هر تراکنش مالی به صورت همزمان در دو حساب ثبت میشود، به طوری که یک طرف بدهکار و طرف دیگر بستانکار میشود. این روش دفترداری به حسابداران کمک میکند تا معاملات مالی را به شیوهای دقیق و منظم ثبت کنند و از خطاهای احتمالی جلوگیری کنند. این روش همچنین به تهیه گزارشهای مالی دقیق کمک میکند و برای تحلیل مالی اطلاعات معتبری فراهم میکند.

چرخه حسابداری

چرخه حسابداری مجموعهای از مراحل است که از ثبت اولیه معاملات مالی تا بستن حسابها و تهیه صورتهای مالی را شامل میشود. این چرخه به حسابداران اجازه میدهد تا تمامی اطلاعات مالی را به شیوهای منظم و سیستماتیک جمعآوری و پردازش کنند. مراحل اصلی چرخه عبارتند از:

- ثبت معاملات مالی در دفاتر حسابداری طبقهبندی و انتقال اطلاعات به حسابهای اصلی

- تهیه تراز آزمایشی

- اصلاح حسابها و ثبت معاملات تعدیلی

- تهیه صورتهای مالی

- بستن حسابها

تهیه صورتهای مالی

صورتهای مالی ابزارهایی هستند که وضعیت مالی و عملکرد یک سازمان را در یک بازه زمانی معین نشان میدهند. اصلیترین صورتهای مالی شامل ترازنامه، صورت سود و زیان و صورت جریان وجوه نقد هستند. ترازنامه وضعیت داراییها، بدهیها و سرمایه شرکت را در یک زمان مشخص نمایش میدهد، صورت سود و زیان درآمد و هزینههای شرکت را نشان میدهد، و صورت جریان وجوه نقد نمایانگر جریان ورودی و خروجی پول نقد است. این گزارشها به تحلیلگران مالی و سرمایهگذاران کمک میکنند تا تصمیمات بهتری بگیرند و به ارزیابی عملکرد مالی شرکت بپردازند.

نقش حسابدار در سازمان

حسابداران یکی از اعضای حیاتی هر سازمان هستند که مسئولیت ثبت و مدیریت اطلاعات مالی را بر عهده دارند. حسابداران علاوه بر ثبت تراکنشها، مسئولیت تهیه گزارشهای مالی، تطبیق حسابها و ارائه تحلیلهای مالی به مدیران را نیز بر عهده دارند. حسابداران نقش مهمی در مدیریت هزینهها و نظارت بر بودجه ایفا میکنند. و اطلاعات مالی را به گونهای سازماندهی میکنند که قابل استفاده و تحلیل باشد. با پیشرفت تکنولوژی، حسابداران امروزه از ابزارها و نرمافزارهای پیشرفته استفاده میکنند تا دقت و سرعت در پردازش اطلاعات مالی را بهبود بخشند.

استفاده از فناوری در حسابداری

فناوری در دنیای امروز، فرآیندهای حسابداری را به میزان قابل توجهی ساده و کارآمدتر کرده است. نرمافزارهای حسابداری مانند <strong>QuickBooks، SAP و هلو به حسابداران این امکان را میدهند تا به شیوهای سریع و دقیق اطلاعات مالی را ثبت و گزارش کنند. استفاده از فناوریهای جدید مانند بلاکچین و هوش مصنوعی نیز میتواند تحول بزرگی در حوزه حسابداری ایجاد کند. این فناوریها به شفافیت بیشتر، کاهش خطاهای انسانی و بهبود دقت در پردازش دادههای مالی کمک میکنند و حسابداران را از کارهای روتین آزاد کرده تا بتوانند به تحلیلهای مالی پیچیدهتر بپردازند.

اصول اخلاقی در حسابداری

رعایت اصول اخلاقی یکی از ارکان اصلی در حسابداری است. حسابداران باید اصولی مانند صداقت، شفافیت و مسئولیتپذیری را در کار خود رعایت کنند تا اعتماد مشتریان و سرمایهگذاران به دست آید. اصول اخلاقی در حسابداری شامل اجتناب از گزارشدهی غیرواقعی، محافظت از اطلاعات حساس و رعایت دقت در ثبت اطلاعات مالی است. این اصول به حسابداران کمک میکنند تا با استانداردهای بالایی به کار خود بپردازند و از دستکاری یا تغییر در گزارشهای مالی جلوگیری کنند.

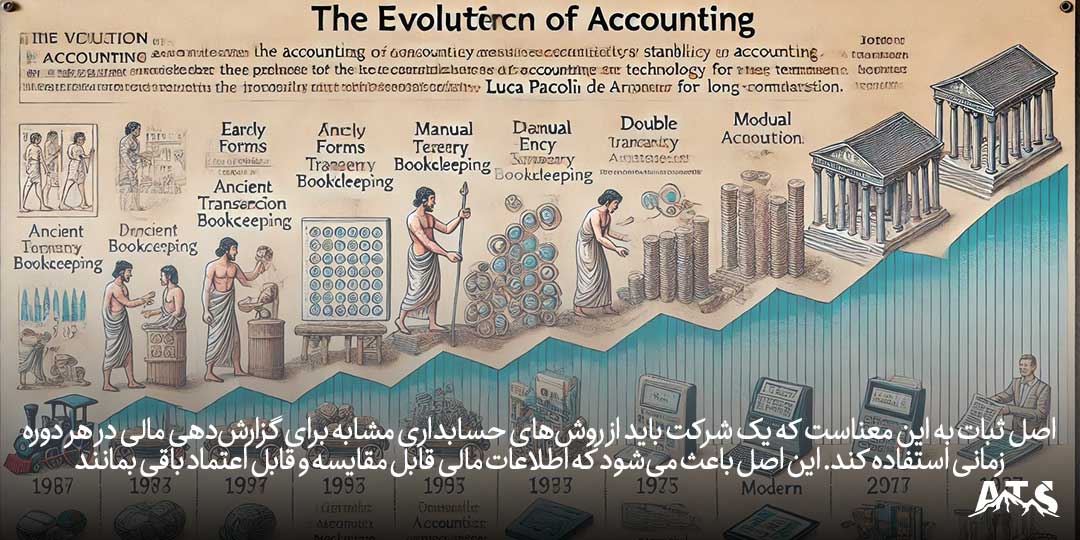

تاریخچه و تکامل حسابداری

حسابداری به عنوان یکی از مهمترین و ضروریترین ابزارهای مدیریت مالی در جوامع بشری، در طول تاریخ خود تغییرات زیادی را تجربه کرده است. از استفادههای ابتدایی در تمدنهای باستانی تا استفاده مدرن در دنیای دیجیتال، حسابداری همواره نقش حیاتی در ساماندهی و مدیریت منابع مالی ایفا کرده است. در این بخش به تاریخچه و تکامل حسابداری پرداخته خواهد شد.

دوران باستان: حسابداری اولیه

قدیمیترین شواهد در مورد استفاده از حسابداری به تمدنهای سومری و بابلی باز میگردد که حدود 4000 سال قبل از میلاد مسیح زندگی میکردند. در این دوران، بشر از ابزارهایی مانند الواح گلی برای ثبت مبادلات اقتصادی استفاده میکرد. این نوع حسابداری بیشتر به ثبت تعداد کالاها و داراییهای مبادلهشده در معاملات تجاری میپرداخت و سیستم پیچیدهای نداشت.

این روشهای ابتدایی در جوامع دیگر مانند مصر باستان و چین نیز استفاده میشد. در مصر، از پاپیروس برای ثبت موجودی کالاها و مالیاتها استفاده میشد. این نوع حسابداری بیشتر به هدف پیگیری مالیاتها و داراییهای کشاورزی بود تا تجارتهای پیچیده.

قرون وسطی و گسترش سیستم حسابداری دوبل

با آغاز قرون وسطی، تجارتها و اقتصادهای بزرگتر به وجود آمدند و نیاز به سیستمهای پیچیدهتر حسابداری احساس شد. در این دوران، سیستم حسابداری دوبل توسط بازرگانان ایتالیایی معرفی شد. این سیستم که شامل دو ستون بدهی و بستانکاری بود، توانست مبادلات مالی را بهطور دقیقتری ثبت کند.

در قرن پانزدهم میلادی، ریاضیدان و حسابدار مشهور ایتالیایی لوکا پاسیولی، این سیستم را در کتاب خود به نام “Summa de Arithmetica” به طور رسمی معرفی کرد. این سیستم موجب شد که بسیاری از تجار و بازرگانان در اروپا از این روش برای ثبت حسابها و معاملات خود استفاده کنند.

انقلاب صنعتی و تأثیر آن بر حسابداری

با آغاز انقلاب صنعتی در قرن نوزدهم، صنایع بزرگ و کارخانجات پیچیدهتری پدید آمدند که نیاز به سیستمهای حسابداری پیشرفتهتر داشتند. این انقلاب نه تنها باعث پیشرفتهای تکنولوژیکی شد بلکه موجب تغییرات عمدهای در نحوه گزارشدهی مالی و ثبت داراییها و بدهیها گردید. به همین دلیل، اصول جدیدی در حسابداری به وجود آمد که به شرکتها کمک میکرد تا فعالیتهای مالی خود را به طور دقیقتر پیگیری کنند.

در این زمان، حسابداری از یک فرایند ساده به یک علم پیچیدهتر تبدیل شد که شامل محاسبه هزینهها، درآمدها، بدهیها و داراییها میشد. به طور خاص، نیاز به سیستمهایی برای محاسبه هزینههای تولید و تحلیل سودآوری بیشتر احساس میشد.

قرن بیستم: ظهور استانداردهای جهانی

در قرن بیستم، با رشد تجارت جهانی و پیچیدگیهای اقتصادی، نیاز به استانداردهای حسابداری جهانی به شدت احساس شد. در این زمان، سازمانهایی مانند هیئت استانداردهای حسابداری مالی آمریکا (FASB) و هیئت استانداردهای حسابداری بینالمللی (IASB) تشکیل شدند تا اصول و استانداردهایی را برای هماهنگی و همراستایی حسابداری در سطح جهانی تدوین کنند.

این استانداردها موجب شد که کشورها بتوانند گزارشهای مالی خود را طبق قواعد مشخص و یکسانی ارائه دهند. به همین ترتیب، تسهیل تجارت بینالمللی و شفافیت بیشتر در گزارشهای مالی فراهم شد.

عصر دیجیتال و تحول در حسابداری

امروزه، حسابداری به طور چشمگیری از روشهای دستی به سیستمهای دیجیتال و هوش مصنوعی منتقل شده است. نرمافزارهای حسابداری مانند QuickBooks و SAP به کسبوکارها این امکان را میدهند که به راحتی عملیات حسابداری خود را انجام دهند و اطلاعات مالی خود را به سرعت و دقت ثبت کنند.

همچنین ظهور بلاکچین، هوش مصنوعی و دادههای کلان (Big Data) تحولی عظیم در حسابداری به وجود آوردهاند. این تکنولوژیها به حسابداران کمک میکنند تا پردازش اطلاعات مالی را سریعتر، دقیقتر و بدون خطا انجام دهند.

اصول و مفاهیم بنیادی حسابداری

حسابداری بر اساس مجموعهای از اصول و مفاهیم طراحی شده است که به شفافیت و دقت گزارشها کمک میکنند. این اصول نه تنها به حسابداران بلکه به تمام ذینفعان اقتصادی کمک میکند تا بتوانند تصمیمگیریهای بهتری داشته باشند. در این بخش، برخی از مهمترین اصول و مفاهیم حسابداری را بررسی میکنیم.

- اصل ثبات (Consistency Principle)

اصل ثبات به این معناست که یک شرکت باید از روشهای حسابداری مشابه برای گزارشدهی مالی در هر دوره زمانی استفاده کند. این اصل باعث میشود که اطلاعات مالی قابل مقایسه و قابل اعتماد باقی بمانند. تغییر روشهای حسابداری ممکن است منجر به انحرافات و تفسیر نادرست از نتایج مالی شود. در مواقعی که تغییرات در روشهای حسابداری لازم است، این تغییرات باید به طور شفاف و مستند گزارش شوند.

- اصل افشاء (Full Disclosure Principle)

این اصل بیان میکند که تمامی اطلاعات مالی و اقتصادی یک شرکت باید به طور شفاف و کامل به سهامداران و دیگر ذینفعان گزارش شود. اطلاعاتی که از نظر مالی مهم هستند باید بهطور دقیق و واضح در صورتهای مالی شرکتهای مختلف بیان شود. این اطلاعات شامل داراییها، بدهیها، هزینهها، درآمدها و هر گونه اطلاعات مربوط به ریسکها و تغییرات اقتصادی است.

- اصل تفکیک شخصی (Entity Concept)

اصل تفکیک شخصی یا اصل جدایی شخصی میگوید که فعالیتهای مالی یک شرکت باید از داراییها و بدهیهای شخصی مالک یا مالکان آن جدا باشد. به عبارت دیگر، داراییهای شرکت هیچگاه نباید با داراییهای شخصی مالک یا مالکان آن اشتباه گرفته شود. این اصل برای جلوگیری از مشکلات حقوقی و مالیاتی اهمیت زیادی دارد و از درهمآمیختگی امور مالی شخصی و تجاری جلوگیری میکند.

معرفی روشهای حسابداری مبتنی بر وجوه نقد و تعهدی و مقایسه آنها

حسابداری به عنوان یکی از ارکان اساسی در مدیریت مالی هر سازمان و شرکت شناخته میشود. روشهای مختلفی برای ثبت و گزارشگیری معاملات مالی در حسابداری وجود دارند که هرکدام مزایا و معایب خاص خود را دارند. دو روش اصلی حسابداری که در این مقاله به آن پرداخته خواهد شد، حسابداری مبتنی بر وجوه نقد و حسابداری مبتنی بر تعهدی هستند. این دو روش در اساسنامهها و گزارشهای مالی سازمانها و شرکتها تاثیر بسزایی دارند و انتخاب هرکدام از آنها میتواند بر تصمیمگیریهای مدیریتی، برنامهریزیهای مالی و حتی گزارشدهی به مقامات مالیاتی و نظارتی تاثیرگذار باشد. در این مقاله، به معرفی این دو روش خواهیم پرداخت و تفاوتها و مزایا و معایب هرکدام را بررسی خواهیم کرد.

روش حسابداری مبتنی بر وجوه نقد (Cash Basis Accounting)

حسابداری مبتنی بر وجوه نقد، روشی است که در آن، معاملات مالی تنها زمانی ثبت میشوند که وجوه نقد واقعی جابهجا شوند. در این روش، تنها زمانی درآمدها و هزینهها در حسابها منعکس میشوند که پول در حساب بانکی سازمان وارد شده یا از آن خارج شود. به عبارت سادهتر، این روش بر اساس جریان واقعی نقدی در هر دوره حسابداری عمل میکند و هیچگونه توجهی به تعهدات یا بدهیهای آتی ندارد.

ویژگیهای روش حسابداری مبتنی بر وجوه نقد

- سادگی و شفافیت: این روش به دلیل آنکه تنها به جریان نقدی واقعی توجه میکند، برای کسب و کارهای کوچک و متوسط که پیچیدگیهای مالی کمتری دارند، مناسب است.

- عدم نیاز به برآوردهای پیچیده: از آنجا که تنها وجوه نقد واقعی در نظر گرفته میشوند، نیاز به برآوردهای پیچیده برای درآمدها و هزینههای پیشبینیشده نیست.

- آسانتر بودن نظارت مالی: این روش برای سازمانهای کوچکی که نقدینگی خود را با دقت نظارت میکنند، مناسب است زیرا گزارشهای مالی سادهتر و قابل فهمتر هستند.

معایب روش حسابداری مبتنی بر وجوه نقد

- عدم نمایش دقیق وضعیت مالی: از آنجا که این روش فقط جریان نقدی را ثبت میکند، ممکن است تصویری دقیق از وضعیت مالی و مالیاتی یک سازمان ارائه ندهد. برای مثال، درآمدهای تحققنیافته یا بدهیهای آتی در گزارشهای مالی ثبت نمیشوند.

- ممکن است موجب نوسانات در سود و زیان شود: در این روش، زمانی که یک درآمد یا هزینه به ثبت میرسد، بستگی به زمان دریافت یا پرداخت نقدی آن دارد، که میتواند باعث نوسانات زیاد در سود یا زیانهای هر دوره شود.

- مناسب برای شرکتهای بزرگ نیست: این روش بیشتر برای شرکتهای کوچک مناسب است و نمیتواند برای شرکتهای بزرگ با پیچیدگیهای بیشتر در سطح بینالمللی یا بازارهای سرمایه کارآمد باشد.

روش حسابداری مبتنی بر تعهدی (Accrual Basis Accounting)

حسابداری مبتنی بر تعهدی، برخلاف روش نقدی، درآمدها و هزینهها را در زمانی ثبت میکند که معاملات اتفاق میافتند، نه زمانی که وجوه نقدی مبادله میشود. به عبارت دیگر، در این روش، درآمد زمانی شناسایی میشود که کالا یا خدمات تحویل داده شده باشد، و هزینه زمانی شناسایی میشود که کالا یا خدمات مورد نظر دریافت شده باشد، حتی اگر پول واقعی در این دوره منتقل نشود.

ویژگیهای روش حسابداری مبتنی بر تعهدی

- دقت بیشتر در گزارشهای مالی: این روش تصویر دقیقتری از وضعیت مالی شرکت ارائه میدهد زیرا تمام تعهدات و درآمدهای آتی نیز در گزارشها ثبت میشوند.

- منطبق با استانداردهای حسابداری بینالمللی (IFRS و GAAP): این روش به دلیل تطابق با استانداردهای بینالمللی حسابداری، برای شرکتهای بزرگتر و شرکتهای عمومی مناسبتر است.

- امکان برنامهریزی مالی دقیقتر: با استفاده از این روش، شرکتها میتوانند پیشبینی دقیقتری از درآمدها و هزینههای آینده داشته باشند، زیرا تمامی تعهدات و بدهیها شناسایی میشوند.

معایب روش حسابداری مبتنی بر تعهدی

- پیچیدگی بیشتر: این روش نیاز به مدیریت دقیقتر برای ثبت تمام تعهدات و درآمدها و هزینهها دارد و ممکن است گزارشگیری و حسابداری پیچیدهتری را به همراه داشته باشد.

- نیاز به برآوردهای پیشبینی: از آنجا که این روش به زمانبندیهای خاص و پیشبینیهای مالی بستگی دارد، ممکن است با خطاهای برآورد روبهرو شود.

- عدم شفافیت برای کسب و کارهای کوچک: برای شرکتهای کوچک که نقدینگی و جریان وجوه نقدی از اهمیت بیشتری برخوردار است، این روش میتواند پیچیده و گمراهکننده باشد.

مقایسه روشهای حسابداری مبتنی بر وجوه نقد و تعهدی

در انتخاب میان این دو روش، چندین عامل باید در نظر گرفته شود که شامل اندازه شرکت، پیچیدگیهای مالی، الزامات قانونی، و نیازهای مدیریت مالی است. در ادامه، مقایسهای از این دو روش انجام میدهیم:

- دقت در شناسایی درآمد و هزینهها:

- حسابداری مبتنی بر تعهدی: دقت بیشتری در شناسایی درآمدها و هزینهها دارد زیرا تمامی تعهدات مالی شناسایی و ثبت میشوند.

- حسابداری مبتنی بر وجوه نقد: تنها درآمدهایی که وجه نقدی دریافت شده است، شناسایی میشوند. این امر ممکن است منجر به عدم شناسایی برخی از درآمدهای مهم و تعهدات در گزارشهای مالی شود.

- سادگی و کاربرد برای کسب و کارهای کوچک:

- حسابداری مبتنی بر وجوه نقد: این روش بسیار ساده است و برای کسب و کارهای کوچک که نیاز به گزارشدهی پیچیده ندارند، بسیار مناسب است.

- حسابداری مبتنی بر تعهدی: این روش پیچیدگیهای بیشتری دارد و برای کسب و کارهای کوچک که نیاز به سادگی دارند، مناسب نیست.

- مطابقت با استانداردهای حسابداری بینالمللی:

- حسابداری مبتنی بر تعهدی: این روش برای شرکتهای بزرگ و بینالمللی که به استانداردهای بینالمللی حسابداری (IFRS و GAAP) نیاز دارند، الزامی است.

- حسابداری مبتنی بر وجوه نقد: برای شرکتهای کوچکتر که نیازی به رعایت این استانداردها ندارند، روش سادهای است، اما برای شرکتهای بزرگتر مناسب نیست.

- شفافیت مالی:

- حسابداری مبتنی بر تعهدی: شفافیت بالاتری دارد زیرا تمام تعهدات و درآمدها به صورت دقیق ثبت میشوند.

- حسابداری مبتنی بر وجوه نقد: ممکن است اطلاعات مهمی مانند بدهیها و درآمدهای آتی را نادیده بگیرد، که باعث کاهش شفافیت میشود.

انتخاب بین روشهای حسابداری مبتنی بر وجوه نقد و تعهدی بستگی به نیازهای خاص هر سازمان دارد. اگر شما صاحب یک کسب و کار کوچک هستید و به دنبال سادگی و کاهش پیچیدگیهای مالی هستید، روش حسابداری مبتنی بر وجوه نقد میتواند بهترین گزینه باشد. اما اگر شرکتی بزرگتر دارید که باید با الزامات قانونی و استانداردهای حسابداری بینالمللی مطابقت داشته باشد، استفاده از روش حسابداری مبتنی بر تعهدی بهترین گزینه خواهد بود.

هر دو روش مزایا و معایب خاص خود را دارند، بنابراین انتخاب درست باید بر اساس نیازهای خاص سازمان، اندازه آن و الزامات قانونی انجام شود.

پرسش و پاسخ های متداول حسابداری :

- حسابداری چیست؟

حسابداری به فرآیند ثبت، دستهبندی و گزارشگیری اطلاعات مالی یک سازمان یا فرد گفته میشود. هدف اصلی حسابداری، فراهمآوری اطلاعات مالی دقیق و مفید برای تصمیمگیریهای اقتصادی است. این اطلاعات شامل درآمدها، هزینهها، داراییها و بدهیها است که از طریق گزارشهای مالی مانند ترازنامه، صورت سود و زیان و صورت جریان وجوه نقد به سهامداران و مدیران کسبوکار ارائه میشود.

2. چرا حسابداری برای کسبوکارها مهم است؟

حسابداری نقش اساسی در موفقیت هر کسبوکار ایفا میکند، زیرا اطلاعات مالی دقیق به مدیران کمک میکند تا تصمیمهای آگاهانه بگیرند. بدون حسابداری درست، کسبوکار نمیتواند عملکرد مالی خود را ارزیابی کرده و از وضعیت مالی خود مطلع شود. همچنین، اطلاعات حسابداری برای مالیاتدهی، جلب سرمایهگذاران و دریافت وام از بانکها ضروری است.

3. تفاوت بین حسابداری مالی و حسابداری مدیریت چیست؟

- حسابداری مالی: به ثبت و گزارشگیری اطلاعات مالی برای استفاده بیرونی مانند دولتها، سرمایهگذاران، و اعتباردهندگان پرداخته میشود. این اطلاعات معمولاً شامل ترازنامه، صورت سود و زیان، و صورت جریان وجوه نقد است.

- حسابداری مدیریت: به ارزیابی عملکرد داخلی شرکت میپردازد و برای استفاده داخلی مدیران برای برنامهریزی، کنترل و تصمیمگیری به کار میرود. این شامل اطلاعاتی مانند بودجهها، تحلیلهای هزینهای و گزارشهای عملکرد است.

4. صورت سود و زیان چیست؟

صورت سود و زیان گزارشی است که عملکرد مالی یک شرکت را در یک دوره خاص زمانی (معمولاً ماهانه، فصلی یا سالانه) نشان میدهد. این گزارش شامل درآمدها، هزینهها و سود یا زیان خالص شرکت است. هدف اصلی این صورت، نشان دادن توانایی شرکت در کسب درآمد از عملیات اصلی خود و مدیریت هزینهها است.

5. ترازنامه چیست و چه اطلاعاتی ارائه میدهد؟

ترازنامه گزارشی مالی است که وضعیت مالی یک شرکت را در یک نقطه زمانی خاص نشان میدهد. این گزارش شامل سه بخش اصلی است:

- داراییها (Assets): منابع مالی که شرکت در اختیار دارد.

- بدهیها (Liabilities): تعهدات مالی شرکت.

- حقوق صاحبان سهام (Equity): تفاوت بین داراییها و بدهیها، که به مالکیت سهامداران شرکت اشاره دارد.

خدمات حسابداری حرفهای شرکت آتیه امن سپید: راهحلهای جامع برای کسبوکارهای شما

شرکت حسابداری آتیه امن سپید با سالها تجربه در ارائه خدمات مالی و حسابداری، به کسبوکارها کمک میکند تا با استفاده از استراتژیهای حسابداری دقیق، به بهینهترین شکل ممکن منابع مالی خود را مدیریت کنند. خدمات ما شامل تحلیلهای مالی تخصصی، تهیه گزارشهای مالی و صورتهای حسابداری، مشاوره مالی و مالیاتی، و بهینهسازی فرآیندهای مالی است. تیم متخصص ما با ارائه راهحلهای سفارشی و مطابق با نیازهای شما، به رشد و پایداری مالی کسبوکار شما کمک میکند.

ما در آتیه امن سپید با استفاده از ابزارهای حسابداری پیشرفته و درک عمیق از اصول مالی، همراه شما در مسیر موفقیت و توسعه کسبوکار خواهید بود. هدف ما فراهم آوردن راهحلهای دقیق، شفاف و کارآمد است. که به شما امکان تصمیمگیریهای مالی بهتر و بهرهوری بیشتر را میدهد.

اطلاعات بهروز مالیاتی برای حسابداران و کسبوکارها

در دنیای پیچیده مالی امروز، برای حسابداران و کسبوکارها، داشتن اطلاعات دقیق و بهروز در زمینه مالیات ضروری است. قوانین مالیاتی ممکن است تغییرات زیادی را در کوتاهمدت تجربه کنند و کسبوکارها باید بتوانند بهراحتی این تغییرات را پیگیری کرده و در تصمیمگیریهای مالی خود اعمال کنند. به همین دلیل، منابع خبری معتبر و تخصصی در زمینه مالیات میتوانند نقش بسیار مؤثری در کمک به کسبوکارها و حسابداران ایفا کنند.

مالیاتک : مرجع خبری مالی و مالیاتی

اگر به دنبال جدیدترین اخبار و تحلیلهای دقیق در زمینه مالیات و مسائل مالیاتی هستید، وبسایت خبری مالیاتک بهترین منبع برای شما است. مالیاتک بهعنوان یک سایت خبری معتبر، بهطور روزانه اخبار، مقالات و تحلیلهایی در زمینه قوانین مالیاتی، تغییرات آنها و تأثیرات آنها بر کسبوکارها و حسابداری ارائه میدهد. این سایت بهطور خاص برای حسابداران، مدیران مالی، و کسبوکارها طراحی شده است تا بتوانند اطلاعات مورد نیاز خود را در زمینه مالیات، مقررات مالی و تغییرات قانونی بهروز دریافت کنند.

با مراجعه به مالیاتک، میتوانید از آخرین تغییرات در قوانین مالیاتی، نکات کلیدی حسابداری، و تحلیلهای جامع برای مدیریت مالی بهطور مؤثرتر مطلع شوید.

برای دسترسی به مقالات تخصصی و دریافت اطلاعات کامل، حتماً به وبسایت خبری مالیاتک سر بزنید و از منابع خبری آن بهرهمند شوید.